我国硅片市场主要依赖出口,出口地主要为中国台湾、韩国和马来西亚等东南亚地区。和硅片一样,我国也是电池片产量大国,从全球格局来看占非常大的优势。但是近期随着新政落地,整个行业面临出清,可能将度过一段时间的困难期。

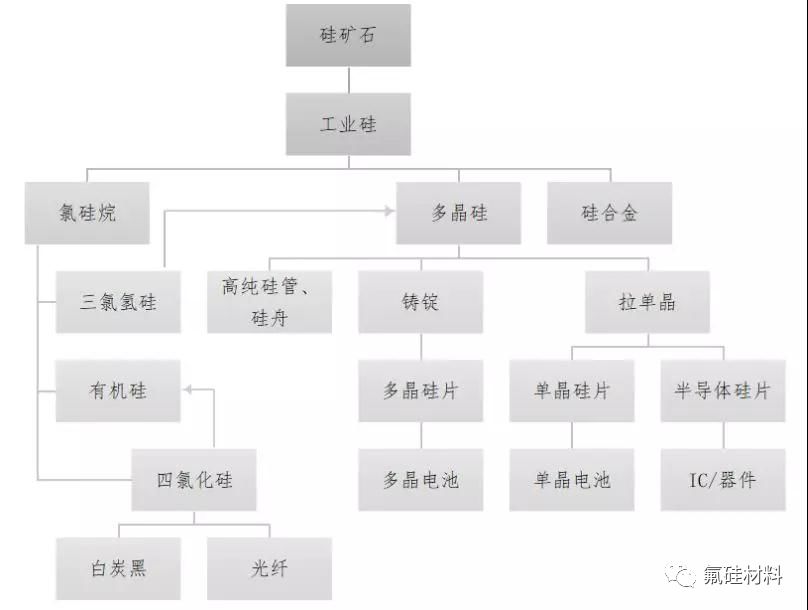

硅材料是重要的工业原料。工业硅的用途大致上可以分为冶金级(合金硅)、化学级(有机硅)、太阳能级(低纯度多晶硅和中高纯度的单晶硅)、电子级(直拉集成电路纯度单晶硅及区熔高纯度单晶硅),纯度大致顺序为合金硅有机硅多晶硅单晶硅。以石英砂(SiO2)为原料经过还原、研磨、氢化等过程生产制备的三氯氢硅和四氯化硅作为前驱体,下游产成品包括四氯化硅产成的光纤预制棒和气相白炭黑,以及三氯氢硅制多晶硅产成的半导体、太阳能电池,硅合金和有机硅(硅烷偶联剂)等分支,这些分支产业前景广阔,发展迅猛。

多晶硅材料主要使用在于太阳能光伏以及半导体芯片行业,而本篇文章主要把目光聚焦光伏领域。

来源: Wind,中国有色金属工业协会硅业分会,《中国光伏产业 2016 年总结及 2017 年展望》

从全球范围来看,除中国外,其他几个国家的硅料就没有扩增,因此全球硅料的扩增大多数来源于于中国。其他主要硅料供给国产能情况:韩国硅料总计在 11.3 万吨左右,美国硅料总计在 8.27 万吨左右,日本硅料总计在 2.15 万吨左右,马来西亚总计在 2 万吨左右。

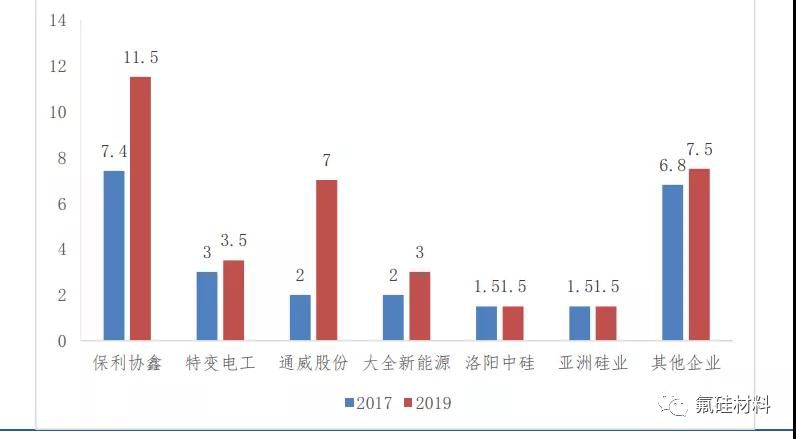

2017-2019 年国内 top6 厂商产量集中度逐步的提升(万吨/年)

从国内硅料市场供给方面来看, 2016 年,硅料国内产能为 22.7 万吨,其中保利协鑫旗下的江苏中能硅业科技发展有限公司产能就达到了 7 万吨,特变电工旗下的新特能源股份有限公司达到了 2.2 万吨,通威股份旗下的永祥多晶硅达到了 1.7 万吨。2017年国内产能达 34.9 万吨,其中还包括天宏瑞科、东方希望、洛阳中硅、通威旗下的四川永祥、大全新能源、鄂尔多斯等企业,预计 2018 年年底国内产能将达 45 万吨左右,其中主要是来源于保利协鑫(扩产 4 万吨)和通威股份(扩产 5 万吨)的扩产。东方希望2016 年在新疆建立多晶硅厂,新疆电费较低,有望低成本,预计在 2019 年会扩产 12 万吨。

2017 年硅料价格持续上涨,虽然主要厂商宣布扩产,但新增产能建成要到 2018 年底,产量释放则要到 2019 年,未来三个季度供需缺口持续存在。 根据国际矿产、金属、化肥行业知名咨询机构 CRU 集团的预测,2018 年,全球工业硅需求将净增长 59 万吨,每年硅消费增长率接近 6%。其中,中国仍将带动全球工业硅需求量开始上涨,中国工业硅消费量将增长 31.5 万吨。

硅料需求量居高不下,但自给率只有 56.82%,进口替代空间巨大。2017 年硅料需求持续放量,价格稳中有升,相关企业纯收入能力增强。根据 EnergyTrend 统计,全球太阳能产业最上游端的硅料有 80%以上在中国加工为硅片,随着全球光伏装机规模持续增长,国内硅料需求将保持增长。但我国硅料产量仅占全球产量 50%左右,国内多晶硅不足以满足现有需要,硅料进口需求持续较高。2016 年我国硅料进口量约为 14.10 万吨,同比增长8.55%,其中从韩国、德国、美国分别进口 7 万吨、 3.57 万吨, 0.56 万吨,每月进口量均超过 1 万吨,月均进口量为 1.26 万吨, 最高达到 1.6 万吨,全年预计将进口 13-16 万吨。

截止 2017 年底,超过万吨级产能的中国多晶硅企业达到 10 家,分别为江苏中能(7.4 万吨/年)、新疆特变(3.6 万吨/年)、大全新能源(2 万吨/年)、四川永祥(2 万吨/年)、洛阳中硅(1.8万吨/年)、亚洲硅业(1.5 万吨/年)、东方希望(1.5 万吨/年)、江西赛维(1 万吨/年)、内蒙盾安(1 万吨/年)、江苏康博(1 万吨/年),全年产量占比达到 82.6%。

根据企业规划统计, 2018 年多晶硅产能新增量将达到 17.7 万吨/年,其中 13.9 万吨/年在下半年释放,故 2018 上半年实际新增量来自于 2017 年年底投产企业产能释放量,即鄂尔多斯 8000 吨/年以及内蒙东立 6000 吨/年在 2018 年上半年达产,天宏瑞科 1.9 万吨/年产能逐步释放到年底达产、新特能源和神舟硅业有部分产能优化也于 2018 年上半年达产。

2017 年中国和全球光装机量分别为 53GW 和 105GW。受新政策影响, 2018 年全球市场将受中国装机大幅度地下跌影响,全球光伏装机将下滑至 80-90GW。若按照每瓦硅耗需求约5g 多晶硅料来进行估算,全球硅料需求量大约为 40 万吨~45 万吨。 2017 年全球多晶硅料需求量为 52.5 万吨,国内多晶硅料的需求量为 43 万吨,而同期国内的产量为 24.2 万吨,大约有 18.8 万吨仍需从国家进口。

从供给上来看, 2017 年底全国产能为 26.45 万吨, 2018 年新增落地产能 18 万吨,在建产能合计超过 30 万吨。从需求上来看, 1~5 月份分布式光伏装机数量迅速增加,透支了全年 10GW 的总体目标。预计政策出台后,市场会迅速的进入硅片清库存期,而多晶硅料市场进入急冻期、价格下滑,短期出货数据将大幅度地下跌,而多晶硅料价格也将继续下跌。

从硅料结构上来看,虽然冷冻期硅料总的来看供应是过剩的,但单、多晶硅片所需硅料会出现供应的矛盾。目前用在单晶硅片上的高品质硅料供不应求,而用在多晶硅片上的低品质硅料则供过于求,所以单晶硅片所使用的高品质硅料的价格跌幅将低于多晶硅片所需硅料,这样的一种情况将延续到今年三季度末。随着通威、大全及特变等低成本高品质硅料产能落地,明年一季度将迎来投产高峰,单晶硅片用多晶硅料的结构性共济矛盾将会缓解。

在供需过剩的背景下,首先出清的将是高成本产能。对于这部分产能,设备单位电耗较高,能够达到 75~85kwh/kg,电费成本占比最大达到了 40%以上。叠加金属硅原料、人力投入、蒸汽等成本,总的现金成本 70 元/kg;加入折旧成本的生产所带来的成本在 90 元附近的水平;再叠加财务、管理、销售等费用后的成本在 100 元的水平;再叠加增值税的含税成本在 115 元的水平。当前价格下这部分产能已经处于不赚钱的状态。

但由于折旧成本和财务费用并不会因为产能停下来而停止计提,只有当产品价格下滑至现金成本,高成本的产能才将首先进入停产阶段。由于低成本产能的全成本在 60 元左右,当价格下滑至高成本产能的现金成本时,低成本产能仍能享受高额的利润空间。而 2018年新增产能具有为高品质、低成本的优势,随着产能落地释放将加速高成本产能的出清,将对冲新增产能带来的供需矛盾。

目前多晶硅技术进步与规模化效应已明显趋缓,多晶硅设备已基本实现全部国产化替代,产能投资下降空间受限;行业主流企业已全面完成冷氢化改造,短期没有可见的跨越式的技术进步。在这一背景下,通过技术生产水平降低综合电耗、提高 TCS 转换率等,以及加强精细管理等将显得更重要,也是企业成本竞争的关键,而有突出贡献的公司在这一方面有着非常明显优势。